Vorabpauschale

An dieser Stelle beantworten wir die wichtigsten Fragen zum Thema „Vorabpauschale“ und deren Besteuerung. Ziel ist es dabei, ein Verständnis für die steuerlichen Regelungen zu erzeugen und Investmentdepotinhaber:innen zu sensibilisieren, dass es am Anfang eines Jahres zu einer Besteuerung aus der Vorabpauschale kommen kann. Laut Gesetzgeber hat der Depotführer, also die Fondsdepot Bank, die Pflicht die auf die Vorabpauschale anfallenden Steuern einzuziehen. Diesen Prozess möchten wir so transparent wie möglich gestalten. Alternativ können Sie die Print-Version als PDF Datei herunterladen oder werfen Sie einen Blick in das Erklärvideo des BVI Bundesverband Investment und Asset Management e.V.

Für das Jahr 2024 (Zufluss 2025) wurde eine Vorabpauschale ermittelt. Der Basiszins zur Berechnung der Vorabpauschale 2024 beträgt 2,29%.

Gleiches gilt für das Jahr 2025 (Zufluss 2026). Der Basiszins zur Berechnung der Vorabpauschale 2025 beträgt 2,53%.

Aufgrund des negativen Basiszinses zur Ermittlung der Vorabpauschale wurde für 2021 (Zufluss 2022) und 2022 (Zufluss 2023) keine Vorabpauschale erhoben.

Für das Jahr 2023 (Zufluss 2024) wurde eine Vorabpauschale ermittelt. Der Basiszins zur Berechnung der Vorabpauschale 2023 betrug 2,55%.

Anleger:innen eines Investmentfonds werden unter gesetzlich definierten Bedingungen zum Anfang eines jeden Jahres (erstmalig ab 02.01.2019) anhand einer Vorabpauschale besteuert. Die Kapitalertragsteuer hinsichtlich dieser Pauschale wird von der depotführenden Stelle berechnet und direkt an den Fiskus abgeführt. Wirtschaftlich betrachtet ist die Vorabpauschale eine vorweggenommene Besteuerung zukünftiger Wertsteigerungen des Fondsvermögens. Geregelt wird die Vorabpauschale im §18 des InvStG.

Die Fondsdepot Bank hat keinen Einfluss auf die Berechnung der Vorabpauschale. Die Vorabpauschalen werden allen depotführenden Stellen für jeden Fonds vom WM Datenservice® zur Verfügung gestellt.

Grundsätzlich wird die Vorabpauschale von WM Datenservice® für einen Fonds mittels eines dreistufigen Verfahrens kalkuliert.

Im ersten Schritt (A) wird überprüft, ob der Fondsanteil im Laufe des letzten Kalenderjahres eine Wertsteigerung erfahren hat. Hierzu wird der Rücknahmepreis am Jahresanfang mit dem Rücknahmepreis am Jahresende verglichen. Nur wenn der Fondsanteil eine Wertsteigerung erfahren hat, kann es zu einer Vorabpauschale kommen. Hat der Fondsanteil keine Wertsteigerung, so gibt es keine Vorabpauschale.

Sofern der erste Schritt im Ergebnis eine Wertsteigerung ergibt, wird im zweiten Schritt (B) ein vom Gesetzgeber definierter Basisertrag mit der Summe der im letzten Jahr erfolgten Ausschüttungen des Fonds verglichen. Nur wenn der Basisertrag höher ist als die Summe der erfolgten Ausschüttungen des Fonds, kann es zu einer Vorabpauschale kommen.

Der Basisertrag wird gemäß Gesetz definiert als:

Basisertrag = Rücknahmepreis zum Jahresanfang * Basiszinssatz1 * 70 %

Wenn der zweite Schritt im Ergebnis einen höheren Basisertrag als die Summe der Ausschüttungen ergeben hat, so wird im dritten Schritt (C) die Höhe der Vorabpauschale ermittelt. Sofern die Wertsteigerung des Fondsanteils zuzüglich der Summe der erfolgten Ausschüttungen kleiner als der Basisertrag ist, dann entspricht die reine Wertsteigerung der Höhe der Vorabpauschale. Im anderen Fall entspricht die Vorabpauschale dem Basisertrag gemindert um die Summe der Ausschüttungen.

[1] Gesetzlich definierter Zins gemäß § 18 Absatz 4 InvStG

Die Vorabpauschale wird gemäß § 16 Absatz (1) Ziffer 2 InvStG als Ertrag bezeichnet. Damit unterliegt die Vorabpauschale den regulären Besteuerungsregeln von Erträgnissen und Veräußerungsgewinnen, also der Abgeltungsteuer.

1. Berechnung Kapitalertragsteuer

Laut § 18 Absatz (3) InvStG gilt die Vorabpauschale am ersten Werktag des folgenden Kalenderjahres als zugeflossen. Damit entsteht die entsprechende Steuerforderung auf den Ertrag „Vorabpauschale“. Nach Feststellung und Lieferung der Berechnungsgrundlagen der Vorabpauschale durch WM Datenservice®, wird die depotführende Stelle auf Basis der persönlichen Daten von Depotinhaber:innen bzw. der wirtschaftlich Berechtigten die Kapitalertragsteuer, den Solidaritätszuschlag ggf. und die Kirchensteuer berechnen. Dies erfolgt unter Berücksichtigung eventueller auf den Fonds bezogener Teilfreistellungssätze, eventuell existierender nicht ausgeschöpfter Freistellungsaufträge und eventuell existierender Verlustverrechnungstöpfe. Die berechnete Kapitalertragsteuer, der Solidaritätszuschlag und eine eventuelle Kirchensteuer werden den Kund:innen gegenüber mit einer Depotabrechnung ausgewiesen.

2. Anrechnung der KESt auf Vorabpauschale bei zukünftigen Verkäufen

Da die Kapitalertragsteuer auf die Vorabpauschale wirtschaftlich betrachtet eine vorweggenommene Besteuerung zukünftiger Wertsteigerungen darstellt, ist sie bei der Besteuerung eines Verkaufs der betroffenen Anteile anzurechnen. Am Tag des Verkaufs, dies kann auch mehrere Jahre in der Zukunft sein, werden sämtliche bereits bis dahin angefallenen Kapitalertragsteuern auf die Vorabpauschale mit den aus dem Verkauf kalkulierten Steuern verrechnet.

Die Berechnungsgrundlagen der Vorabpauschale werden seitens WM Datenservice® je Fonds ermittelt und den depotführenden Stellen zur Verfügung gestellt. Die Bereitstellung der Daten wird voraussichtlich Anfang Januar für die ersten Fonds beginnen und noch im Januar abgeschlossen sein.

Die Abrechnung der Kapitalertragsteuer auf die Vorabpauschale erfolgt immer auf den Bestand von Kund:innen zum Jahresanfang an dem betroffenen Fonds. Kurzfristig nach Bereitstellung der Vorabpauschalen-Daten eines Fonds, wird die Fondsdepot Bank die Besteuerung des betroffenen Depotbestandes der Kund:innen durchführen. Sofern ein:e Kund:in mehrere verschiedene Fonds in dem Depotbestand hält, kann die Berechnung der Kapitalertragsteuer auf die Vorabpauschale zu den Fonds zu unterschiedlichen Zeitpunkten stattfinden.

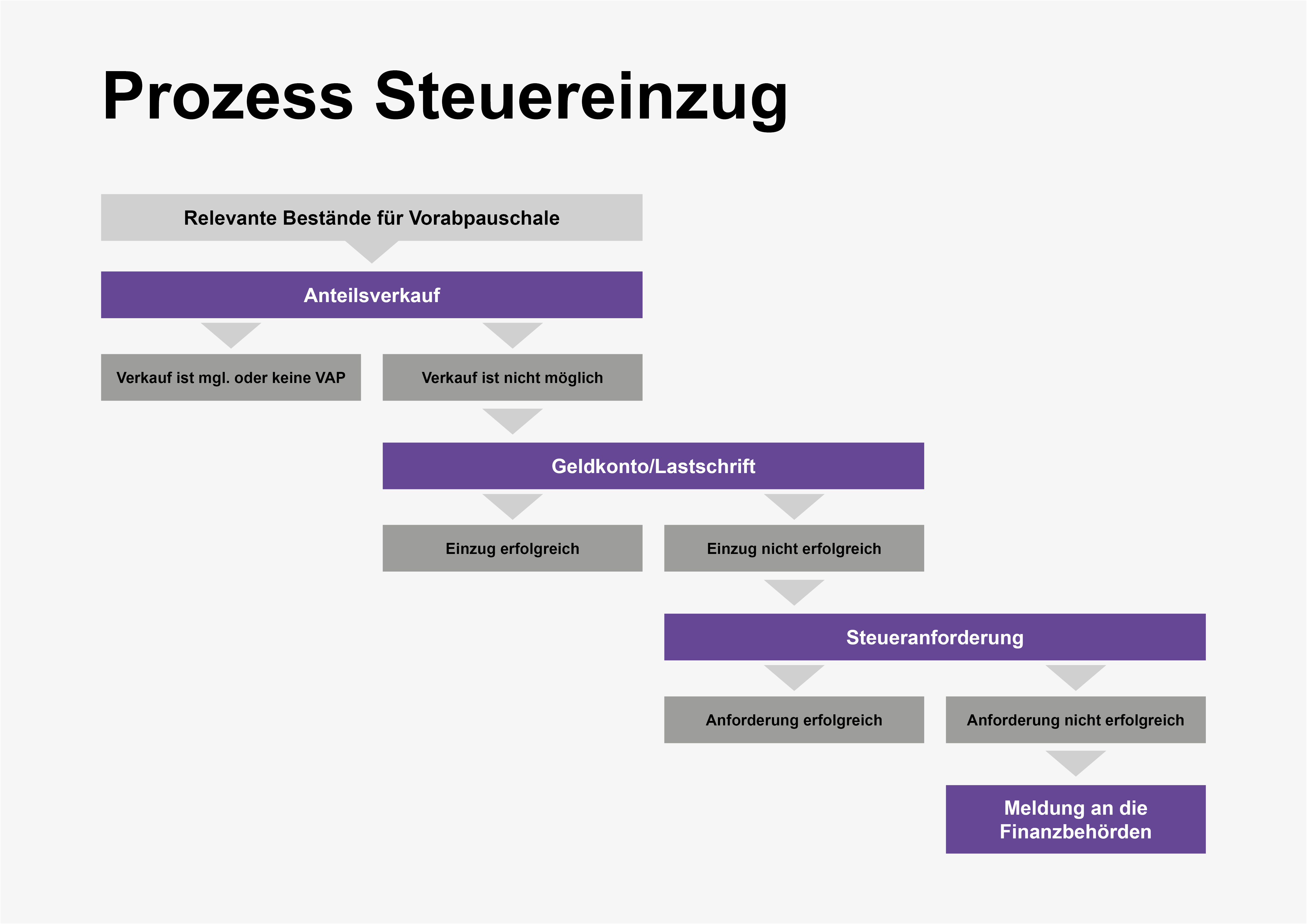

Die berechnete Kapitalertragsteuer auf die Vorabpauschale ist ein separater Geschäftsvorfall, daher kann keine Verrechnung mit anderen Transaktionen durchgeführt werden. Die Steuerforderung wird somit durch die depotführende Stelle einzuziehen sein. Der Steuereinzug der KESt auf die Vorabpauschale erfolgt in der Fondsdepot Bank, wie im Folgenden beschrieben, nach festgelegten Verfahren in definierter Reihenfolge. Nach erfolgreichem Einzug der Steuer wird die Fondsdepot Bank die eingezogene Steuer an das zuständige Betriebsstätten-Finanzamt abführen.

1. Anteilsverkauf

Nach Erhalt der Berechnungsgrundlagen der Vorabpauschale für einen Fonds vom WM Datenservice® wird die Fondsdepot Bank den Anteilsbestand je Fonds der Kund:innen ermitteln und für jede:n einzelne:n Kund:in auf Basis des Bestandes und der steuerlichen Situation die Kapitalertragsteuer, den Solidaritätszuschlag und eventuell die Kirchensteuer berechnen (siehe dazu auch 1. unter „Wie wird die Vorabpauschale besteuert?“).

Zur Deckung der Steuerforderung wird die Fondsdepot Bank im erforderlichen Umfang Anteile aus dem Depotbestand des zugehörigen Fonds verkaufen. Ein Verkauf ist selbstverständlich nur möglich, sofern keine verkaufsverhindernden Umstände für den Fonds, das Depot oder den Bestand existieren.

Die Fondsdepot Bank berechnet die Anzahl der zu verkaufenden Anteile zur Begleichung der Steuerschuld automatisch, unter Berücksichtigung der anfallenden Steuer aus der stattfindenden Verkaufstransaktion. Ein gesonderter Auftrag auf Kundenseite für diese Transaktion ist nicht notwendig. Der Verkauf wird für Kund:innen mit einer Verkauf-Depotabrechnung dokumentiert.

2. Lastschrifteinzug

Die Begleichung der Steuerforderung aus der Vorabpauschale mittels Lastschrift erfolgt im Regelfall, wenn kein Anteilsverkauf möglich ist und der Fondsdepot Bank ein Referenzbankkonto mit gültigem SEPA Mandat vorliegt. Der Lastschrifteinzug wird den Kund:innen mit der Depotabrechnung zur Vorabpauschale angezeigt.

3. Steueranforderung

Die Steueranforderung erfolgt, sofern kein Anteilsverkauf und kein Lastschrifteinzug möglich waren. Eine Steueranforderung ist ein dediziertes Anschreiben an Kund:innen, die berechnete Steuerforderung aus der Vorabpauschale für einen Fonds innerhalb von 14 Tagen zu begleichen. Der Beleg zur Steueranforderung weist nochmals die Steuerforderung aus und benennt das Konto, auf das er oder sie die Steuerschuld einzuzahlen hat. Wichtig dabei ist, den im Schreiben genannten Verwendungszweck in die Überweisung zu übernehmen, um eine eindeutige Zuordnung des eingezahlten Betrages zu gewährleisten.

4. Finanzamtsmeldung

Sollten die im Vorfeld genannten Maßnahmen zum Steuereinzug nicht erfolgreich sein, so ist die Fondsdepot Bank verpflichtet, Kund:innen mit ausstehenden Steuerforderungen an das Finanzamt zu melden. Die Finanzbehörden werden daraufhin ihrerseits versuchen, die Steuerforderung einzuziehen.

Damit die Steuerberechnung auf die Vorabpauschale und der zugehörige Steuereinzug möglichst reibungslos verlaufen, ist es wichtig das Verständnis zu haben, dass der Steuereinzug auf die Vorabpauschale eine gesetzliche Anforderung aus dem Investmentsteuerreformgesetz ist. Die depotführenden Stellen haben dabei die Pflicht vom Finanzamt übertragen bekommen, die Steuern zu berechnen und die Steuerforderung einzuziehen. Sofern keine Vorabpauschale für einen Fonds anfällt, entsteht auch keine Steuerschuld. Zur Vorbereitung können Depotkund:innen die im Folgenden genannten Maßnahmen durchführen.

1. Freistellungsauftrag anpassen

Da die Vorabpauschale Anfang eines Kalenderjahres festgestellt und die darauf anfallenden Steuern berechnet werden, ist ein existierender nicht ausgeschöpfter Freistellungsauftrag hilfreich, um die Höhe der Steuereinziehungen zu minimieren.

2. Überprüfung Referenzkonto

Sofern die Steuerforderung mittels Lastschrift eingezogen wird, benötigt die Fondsdepot Bank dazu eine Referenzbankverbindung mit gültigem SEPA Mandat. Folgende Maßnahmen können Kund:innen vorbereitend durchführen:

- Sofern der Fondsdepot Bank bisher keine Referenzbankverbindung genannt wurde, kann diese eingereicht werden.

- Sofern eine Referenzbankverbindung genannt wurde, sollte überprüft werden, ob das genannte Konto noch existiert und ein gültiges SEPA Mandat hat.

Ein Depot hat drei Positionen zum Ende des Kalenderjahres 2018. Der amtliche veröffentliche gültige Basiszins (02.01.2019) beträgt 0,52 %.

| Pos. | Bestand/Kauf seit/am | Anzahl Anteile | Fondsart | AP am Tag des Kaufes | RNP 01.01.2019 | RNP 31.12.2019 | Ausschüttung |

|---|---|---|---|---|---|---|---|

| 1 | 01.01.2018 | 5 | Thesaurierend | n/a | 10,00 € | 10,50 € | n/a |

| 2 | 15.07.2018 | 50 | Thesaurierend | 80,00 € | 75,00 € | 78,00 € | 1,50 € |

| 3 | 01.01.2018 | 1000 | Thesaurierend | n/a | 200,00 € | 200,50 € | n/a |

Berechnung

Schritt A

Ist die Differenz zwischen Rücknahmepreis des Fondsanteils zum Jahresanfang und Jahresende (Wertsteigerung) positiv? [RNP 01.01.2019 > RNP 31.12.2019]

| Pos. | Regel | Rechnung | Ergebnis |

|---|---|---|---|

| 1 | RNP 31.12.2019 höher als am 01.01.2019 | 10,50 € - 10,00 € = 0,50 € WS | VAP "ja" |

| 2 | RNP 31.12.2019 höher als am 01.01.2019 | 78,00 € -75,00 € = 3,00 € WS | VAP "ja" |

| 3 | RNP 31.12.2019 höher als am 01.01.2019 | 200,50 € - 200,00 € = 0,50 € WS | VAP "ja" |

Schritt B

Ist der Rücknahmepreis zum Jahresanfang x 70 % des Basiszinses größer als der (Gesamt-) Betrag der im Jahr erfolgten Ausschüttung(en)?

Basisertrag = RNP am Jahresanfang * (70% vom Basiszins)

= RNP am Jahresanfang * (0,7 * 0,52%)

= RNP am Jahresanfang * 0,364 %

| Pos. | Regel | Rechnung | Ergebnis |

|---|---|---|---|

| 1 | Basisertrag > Summe Ausschüttungen | Basisertrag: 10,00 € * 0,364 % = 0,0364 € / Summe Ausschüttungen: 0,00 € -> Basisertrag > Summe Ausschüttungen | VAP "ja" |

| 2 | Basisertrag > Summe Ausschüttungen | Basisertrag: 75,00 € * 0,364 % = 0,273 € / Summe Ausschüttungen: 1,50 € -> Basisertrag < Summe Ausschüttungen | VAP "nein" |

| 3 | Basisertrag > Summe Ausschüttungen | Basisertrag: 200,00 € * 0,364 % = 0,728 € / Summe Ausschüttungen: 0,00 € -> Basisertrag > Summe Ausschüttungen | VAP "ja" |

Schritt C

Ist die Wertsteigerung des Fondsanteils + der Betrag der Ausschüttung(en) größer als der Basisertrag?

| Pos. | Regel | Rechnung | Ergebnis |

|---|---|---|---|

| 1 | Wertsteigerung + Ausschüttung (W+A) ≥ Basisertrag (BE) | Wertsteigerung: 10,50 € -10,00 € = 0,50 € / Ausschüttung: keine / Basisertrag: 0,0364 € -> W+A > BE -> Basisertrag als Grundlage | VAP = 0,04 € |

| 2 | Wertsteigerung + Ausschüttung (W+A) ≥ Basisertrag (BE) | n/a | keine VAP |

| 3 | Wertsteigerung + Ausschüttung (W+A) ≥ Basisertrag (BE) | Wertsteigerung: 200,50 € - 200,00 € = 0,50 € / Ausschüttung: keine / Basisertrag: 1,218 € -> W+A < BE -> W+A als Grundlage | VAP = 0,50 € |

Ergebnis

Berechnung der KESt (ohne Berücksichtigung von Verlustverrechnungssalden, Freistellungsaufträgen, Kirchensteuer und Solidaritätszuschlag).

| Pos. | Regel | Rechnung | Ergebnis |

|---|---|---|---|

| 1 | Anzahl Anteile * VAP * 25 % KESt | 5 * 0,0364 € * 25 % = 0,045 € | KESt = 0,05 € |

| 2 | Anzahl Anteile * VAP * 25 % KESt | n/a | Keine KESt aus VAP |

| 3 | Anzahl Anteile * VAP * 25 % KESt | 1000 * 0,50 € * 25 % = 125,00 € | KESt = 125,00 € |

Steuerpflichtige Transaktionen, wie z. B. Verkäufe oder ausgehende Überträge, die zu Beginn des Jahres ausgeführt wurden, können bis zu dem Tag der Bereitstellung der Vorabpauschale durch WM Datenservice® nur ohne deren steuerliche Berücksichtigung ausgeführt werden. Da die Vorabpauschale jedoch immer rückwirkend auf den Bestand des 31.12. des Vorjahres zu berechnen ist, sind entsprechend steuerpflichtige Transaktionen die zwischen dem Beginn des Jahres und der Abrechnung der Vorabpauschale ausgeführt worden sind, ggf. zu korrigieren. Dies betrifft zunächst nur Transaktionen in Fonds, zu denen eine Vorabpauschale angefallen ist, und deren Transaktion eine Steuerpflicht ausgelöst hat.

Sie haben weitere Fragen zur Vorabpauschale?

Dann schicken Sie uns eine E-Mail an info(at)fondsdepotbank.de.

Wir kümmern uns um Ihr Anliegen.